Nhiều kế toán không hiểu hoặc chưa biết khi nào phải chuyển lỗ và chuyển lỗ như thế nào cho đúng, sau đây Đại lý thuế Đông Dương gửi đến các bạn bài viết hướng dẫn chi tiết các bước làm và để hiểu sau hơn về bản chất của việc chuyển lỗ.

Căn cứ pháp lý :

Điều 9 - Thông tư 78/2014/TT-BTC. Xác định lỗ và chuyển lỗ

1. Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

2. Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Ví dụ 12: Năm 2013 DN A có phát sinh lỗ là 10 tỷ đồng, năm 2014 DN A có phát sinh thu nhập là 12 tỷ đồng thì toàn bộ số lỗ phát sinh năm 2013 là 10 tỷ đồng, DN A phải chuyển toàn bộ vào thu nhập năm 2014.

Ví dụ 13: Năm 2013 DN B có phát sinh lỗ là 20 tỷ đồng, năm 2014 DN B có phát sinh thu nhập là 15 tỷ đồng thì:

+ DN B phải chuyển toàn bộ số lỗ 15 tỷ đồng vào thu nhập năm 2014;

+ Số lỗ còn lại 5 tỷ đồng, DN B phải theo dõi và chuyển toàn bộ liên tục theo nguyên tắc chuyển lỗ của năm 2013 nêu trên vào các năm tiếp theo, nhưng tối đa không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

- Doanh nghiệp có số lỗ giữa các quý trong cùng một năm tài chính thì được bù trừ số lỗ của quý trước vào các quý tiếp theo của năm tài chính đó. Khi quyết toán thuế thu nhập doanh nghiệp, doanh nghiệp xác định số lỗ của cả năm và chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp sau năm phát sinh lỗ theo quy định nêu trên.

- Doanh nghiệp tự xác định số lỗ được trừ vào thu nhập theo nguyên tắc nêu trên. Trường hợp trong thời gian chuyển lỗ có phát sinh tiếp số lỗ thì số lỗ phát sinh này (không bao gồm số lỗ của kỳ trước chuyển sang) sẽ được chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Trường hợp cơ quan có thẩm quyền kiểm tra, thanh tra quyết toán thuế thu nhập doanh nghiệp xác định số lỗ doanh nghiệp được chuyển khác với số lỗ do doanh nghiệp tự xác định thì số lỗ được chuyển xác định theo kết luận của cơ quan kiểm tra, thanh tra nhưng đảm bảo chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ theo quy định.

Quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp sau.

3. Doanh nghiệp chuyển đổi loại hình doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản phải thực hiện quyết toán thuế với cơ quan thuế đến thời điểm có quyết định chuyển đổi loại hình doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản của cơ quan có thẩm quyền, số lỗ của doanh nghiệp phát sinh trước khi chuyển đổi, sáp nhập, hợp nhất phải được theo dõi chi tiết theo năm phát sinh và bù trừ vào thu nhập cùng năm của doanh nghiệp sau khi chuyển đổi, sáp nhập, hợp nhất hoặc được tiếp tục chuyển vào thu nhập của các năm tiếp theo của doanh nghiệp sau khi chuyển đổi, sáp nhập, hợp nhất để đảm bảo nguyên tắc chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

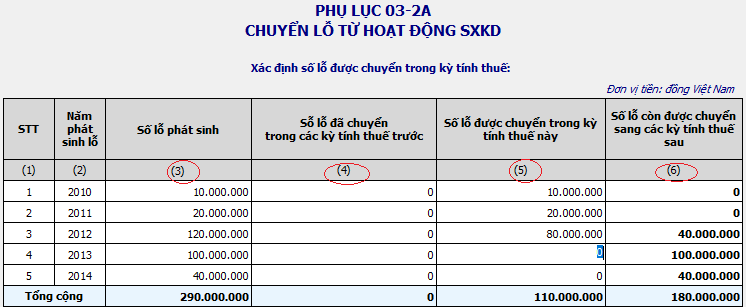

Ví dụ : Các xác định lãi lỗ sau khi làm quyết toán thuế TNDN

.png)

- Năm 2010 DN lỗ : 10tr

- Năm 2011 DN lỗ : 20tr

- Năm 2012 DN lỗ : 120tr

- Năm 2013 DN lỗ : 100tr

- Năm 2014 DN lỗ : 40tr

- Năm 2015 DN lãi : 110tr

- Năm 2016 DN lãi : 120tr.

+) Năm 2015 Doanh nghiệp lãi được phép chuyển lỗ 5 năm liên tục kể từ năm phát sinh năm lỗ và chuyển lỗ tối đa không vượt qua thu nhập tính thuế.

Chỉ tiêu số 3 : Số lỗ tương ứng với các năm ở chỉ tiêu số 2

Chỉ tiêu số 4 - Số lỗ được chuyển trong kỳ tính thuế trước : Ghi số thuế đã chuyển trong các kỳ kế toán trước.

Chỉ tiêu số 5 - Số lỗ được chuyển trong kỳ tính thuế này : ghi số lỗ được chuyển trong kỳ tính thuế này của từng năm, xác định theo nguyên tắc đã trình bày ở trên và tổng số lỗ được chuyển trên dòng “Tổng cộng”của cột (5) không vượt quá thu nhập chịu thuế (chưa trừ chuyển lỗ) của doanh nghiệp sau khi đã trừ thu nhập miễn thuế trong kỳ.

Chỉ tiêu số 6 - Số lỗ còn được chuyển sang các kỳ tính thuế sau: ghi số lỗ còn được chuyển sang các kỳ tính thuế sau của từng năm. Số liệu của cột này được xác định như sau: (6) = (3)-(4)-(5)

Dòng “Tổng cộng”của cột (5) trong Phụ lục này xác định số lỗ được chuyển trong kỳ tính thuế và là số liệu để ghi vào Chỉ tiêu [C3a] trên Tờ khai quyết toán thuế TNDN.

► CÁC BÀI VIẾT KHÁC :

♦ HƯỚNG DẪN TÍNH THUẾ THU NHẬP DOANH NGHIỆP TẠM TÍNH NĂM 2018

-

.png)

CÔNG TY TNHH ĐẠI LÝ THUẾ ĐÔNG DƯƠNG

" Nơi gửi trọn niềm tin "

- MST : 0107819578

- Địa chỉ trụ sở chính :Số 11, ngõ 13 Khuất Duy Tiến, P.Thanh Xuân, Q.Thanh Xuân, TP. Hà Nội.

- Địa chỉ văn phòng đại diện : Số nhà 89, ngõ 233 Đường Chiến Thắng, P. Văn Quán, Q. Hà Đông, TP Hà Nội.

- Website: https://dailythuedongduong.vn

- Email : dailythuedongduong@gmail.com - kinhdoanh@thuedongduong.com

- ♦ Đại lý thuế - chuyên cung cấp dịch vụ kế toán - thuế, thủ tục với sở kế hoạch và đâu tư nhanh và uy tín.